En aquesta secció hi trobaràs la següent informació:

- Què fa el banc amb els nostres diners?

- Vulneracions de drets humans i bancs: tres casos d’estudi

- La influència del món financer sobre el funcionament econòmic i social

- Habitatge: dret o negoci?

Els diners que mouen els bancs -i el sector financer en general- tenen una capacitat enorme per modelar la nostra societat. Es podria dir, sense exagerar, que en el procés de globalització econòmica ocorregut des dels anys 80 del segle passat, el sector financer ha estat el principal redistribuïdor de poder, riquesa i influència del món.

En aquesta secció mirarem amb lupa alguns dels impactes que genera l’activitat bancària i la preeminència de les finances sobre altres esferes de la nostra societat. Però comencem amb una senzilla pregunta.

Què fa el banc amb els nostres diners?

Com expliquem a l’article Com funciona, els diners que tenim en comptes corrents i dipòsits passen a formar part de la gran bossa de diners de què disposen les entitats bancàries (tret del petit coeficient de caixa que no poden tocar). Amb aquests diners, la banca dona finançament a les empreses perquè duguin a terme les seves activitats: és el negoci de la intermediació financera, que, l’any 2022, va aportar uns ingressos al sector bancari espanyol de 125.000 milions d’euros.

D’altra banda, si tenim estalvis i decidim invertir en algun fons d’inversió o de pensions del nostre banc, li estem donant, com a gestor del fons, encara més capacitat de decisió sobre quin tipus d’empresa obté capital per finançar les seves activitats.

Així, aquestes dues eines per utilitzar els nostres diners (préstecs i inversions) no només generen ingressos a la banca en forma d’interessos i comissions. També donen als bancs el poder de decidir a qui se li dona una oportunitat per engegar o ampliar un negoci i a qui no. I hi ha empreses a qui, potser, no hauríem de prestar els nostres diners.

Hi ha milers de casos documentats de vulneracions de drets humans i destrucció del medi ambient associats a l’activitat directa i indirecta de corporacions de tots els sectors econòmics. I al darrere, un banc, una caixa, una asseguradora o un fons d’inversió que ha impulsat l’activitat d’aquestes empreses. Veiem alguns exemples:

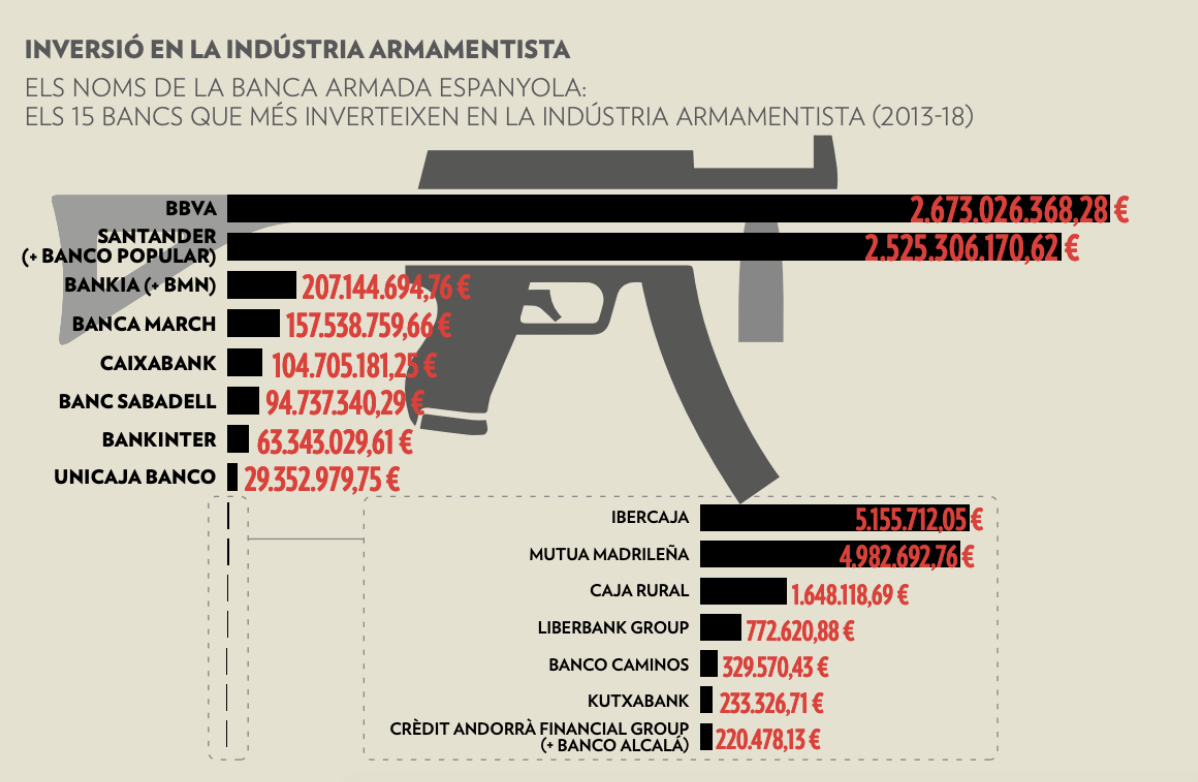

- L’informe número 37 de la campanya Banca Armada, publicat el 2019, va identificar 39 entitats financeres espanyoles que fan negoci amb la indústria armamentística. En el període analitzat (2013-2018) es van canalitzar més de 8.000 milions d’euros cap a una trentena d’empreses del sector, tant nacionals com internacionals, la meitat en forma de crèdits i la meitat en forma d’inversió en el capital social de les empreses d’aquesta indústria. Amb el BBVA i el Banco Santander al cap de la llista (sumen el 80% de les operacions de la banca privada), la “banca armada” espanyola pot estar finançant, segons les dades obtingudes pels investigadors, una llarga llista de productes com ara avions de combat, explosius, municions, armes lleugeres, submarins militars, míssils, sistemes de tir i guerra electrònica, tancs, blindats, avions, helicòpters, drons i vaixells de guerra. Atès que moltes d’aquestes empreses exporten armes a països en conflicte armat, és més que probable que la banca espanyola hagi finançat armes utilitzades en escenaris de guerra.

- La connexió entre les finances i la indústria fòssil també és objecte d’anàlisi. Ens acostem acceleradament a un punt de no retorn climàtic i a un planeta inhòspit en qüestió d’anys. I com diu l’IPCC, “per tenir una oportunitat d’evitar un mal inacceptable per a milions de persones (…), l’expansió dels combustibles fòssils ha de detenir-se, i la utilització dels combustibles fòssils de tots els sectors han de disminuir ràpidament. Així i tot, les empreses de gas, petroli i carbó segueixen rebent milers de milions d’euros de finançament any rere any per les seves operacions, incloent-hi nous projectes, els quals a dia d’avui no tenen cap sentit si volem evitar els pitjors escenaris d’escalfament global. Segons l’informe anual Banking on Climate Chaos (2022), fruit de la col·laboració de diverses organitzacions internacionals de l’àmbit ecologista, de drets indígenes o de monitoratge financer, des de la signatura de l’acord de París, els 60 bancs més grans del món han abocat 5,5 bilions de dòlars en finançament al sector, 669 mil milions només el 2022. Encapçalant la llista, bancs d’importància global -sistèmics- com JPMorgan Chase, Citi, Barclays o BNP Paribas. La banca espanyola també es troba entre aquestes 60 entitats financeres analitzades, amb quantitats que van des dels 51 mil milions de dòlars aportats pel Santander (el seu primer client per volum és, per cert, la petroliera Shell), fins als 29 mil milions del BBVA o els 8 mil milions de Caixabank.

- Si observem l’activitat dels grans operadors financers amb relació a les vulneracions de drets humans a tot el món, el panorama no és esperançador. Les violacions de drets laborals – i fins i tot esclavatge -; l’acaparament de terres i desplaçament forçat, no consentit i violent de comunitats per projectes de mineria, agricultura i infraestructures; o el suport a Estats opressors de la seva població (incloent-hi la venda d’armament esmentada abans) són, malauradament, freqüents. Els bancs i altres entitats financeres, com a empreses transnacionals, han de seguir els Principis Rectors de Nacions Unides sobre les empreses i drets humans, aprovats en 2011 (PRNU). Això els obliga a dur a terme una diligència deguda per a avaluar els impactes reals i potencials sobre els drets humans en relació a la seva activitat financera. Han d’actuar si troben indicis de violacions de drets humans dels seus clients o socis, exigint responsabilitats, donant seguiment als compromisos i comunicant públicament com s’actua davant aquestes situacions.. No obstant això, els principis de les Nacions Unides no són legalment vinculants en si mateixos; l’aplicació és irregular; i els exemples de comunitats que aconsegueixen posar remei a la violació dels seus drets humans són massa estranys.

L’ONG holandesa BankTrack publica periòdicament un informe de seguiment de l’aplicació efectiva de polítiques de protecció dels drets humans per part del sector financer: la comparativa de 2022 mostra que 38 dels 50 majors bancs comercials del món estan aplicant menys de la meitat de les responsabilitats en matèria de drets humans, tal com s’estableix en els PRNU. A més, una nova avaluació dels bancs sobre la seva resposta a les violacions específiques dels drets humans mostra com tres de cada quatra vegades que se’ls va requerir, no van oferir una resposta constructiva a les acusacions.

Vulneracions de drets humans i bancs: tres casos d’estudi

Cas d’estudi 1. Oleoducte Dakota Access. Dakota del Nord, EUA.

| Context | L’oleoducte Dakota Access (DAPL) és una infraestructura de 1.886 km que connecta les àrees de producció de petroli de Bakken i Three Forks a Dakota del Nord amb un centre d’emmagatzematge a Patoka, Illinois (EUA). Es va anunciar al públic el 2014 i la seva construcció va tenir lloc entre 2016 i 2017. L’oleoducte passa al costat de terres de la reserva Sioux Standing Rock, incloent-hi territori en disputa no cedit pels Sioux, amb potencials afectacions ambientals i de salut. |

| Principals vulneracions de Drets Humans | – No es va donar consentiment lliure i informat a què la infraestructura travessés el territori de la reserva Sioux Standing Rock. – Risc potencial de contaminació d’aigua per beure si hi hagués algun accident o fuita al oleoducte. – Alteració del territori, impacte a cementiris i altres llocs sagrats. – Ús excessiu/desmesurat de la força per reprimir les protestes, amb detencions il·legals i maltractaments a la presó a mans de funcionaris policials i personal de seguretat privada, un tractament que ha estat denunciat per funcionaris de l’ONU. |

| Bancs implicats | 17 bancs van donar un préstec de 2.500 milions de dòlars per a l’operació al consorci del projecte. Els principals són Citi, Mizuho, Bank of Tokyo- Mitsubishi UFJ i TD Bank. |

| Responsabilitat atribuïda als bancs | Atès que la ruta final de l’oleoducte ja era coneguda en el moment d’aprovar el finançament, els 17 bancs que van finançar el projecte haurien d’haver pres mesures per a encoratjar al consorci del projecte de l’oleoducte a evitar els impactes sobre els drets humans de la població local. |

Cas d’estudi 2. Suport a l’activitat de grups paramilitars per part de la companyia minera estatunidenca Drummond. Cesar, Colòmbia

| Context | La companyia minera estatunidenca Drummond produeix la major part del seu carbó a la regió minera de Cesar, a Colòmbia. Una àrea en la qual la violència paramilitar ha tingut profunds impactes en la població local. |

| Principals vulneracions de Drets Humans | – Estimacions conservadores suggereixen que els paramilitars van expulsar 55.000 agricultors de les seves terres i van matar, almenys, a 3.100 persones en el període de 1996 a 2006, amb la intenció de defensar els interessos i propietats de l’elit econòmica local contra activitats guerrilleres. – L’ONG pacifista PAX ha documentat àmpliament les connexions entre la minera Drummond i els paramilitars. PAX ha demanat a l’empresa que assumeixi un paper actiu i cooperatiu per garantir l’accés a una reparació efectiva per a les víctimes i les seves famílies; no obstant això, la companyia ha refusat qualsevol implicació en el procés de reparació. |

| Bancs implicats | La investigació de BankTrack va identificar 7 grans bancs que van donar finançament a Drummond des de 2010: Bank of America, BNP Paribas, BBVA, Citigroup, HSBC, Mizuho Financial i Wells Fargo. Es van identificar 2 crèdits per valor de 550 i 750 milions de dòlars el 2010 i 2012 a Drummond. El 95% de l’activitat de la companyia minera es fa a aquesta zona de Colòmbia. |

| Responsabilitat atribuïda als bancs | El finançament bancari a Drummond no representa un cas directe de contribució dels bancs a un impacte en els drets humans, ja que el finançament es va produir anys després dels fets. Però donada la gravetat de les acusacions, els bancs tenen el deure moral d’exercir pressió sobre Drummond per a proporcionar reparació a les víctimes corren el risc de passar a una posició de “contribució” a aquest impacte, segons els Principis Rectors sobre empresa i drets humans de NNUU. |

Cas d’estudi 3. Préstecs ocults a Moçambic

| Context | Moçambic va patir una greu crisi econòmica el 2016, que es va desencadenar en gran manera per la revelació de l’enorme deute del govern amb les empreses estatals. Aquest deute es va originar el 2013, quan el govern va rebre un préstec de 2.000 milions de dòlars (una vuitena part del PIB del país en aquest moment) per a la compra d’una flota pesquera tonyinera i embarcacions de seguretat marítima. |

| Principals vulneracions de Drets Humans | Qualsevol crisi econòmica té impactes en els drets humans, incloent-hi la pèrdua d’accés al treball, aliments assequibles, habitatge, aigua i altres necessitats. Sovint, els drets de les dones, els nens i les persones vulnerables i marginades es veuen afectades de manera desproporcionada. |

| Bancs Implicats | Credit Suisse i VTB Bank. |

| Responsabilitat atribuïda als bancs | Els bancs van prestar, el 2013, 1.100 milions de dòlars a dues empreses estatals per impulsar la indústria de la tonyina. A més, van intercedir per aconseguir 850 milions addicionals d’altres fons. Tot plegat, 2.000 milions de dòlars, suposava una vuitena part part del PIB de Moçambic: una quantitat extremadament elevada, i perillosa, que va ser una de les causes de la crisi econòmica del 2016. No es va informar dels préstecs a les institucions financeres pertinents (FMI) ni al parlament moçambiquès. L’auditoria independent que es va fer va mostrar com l’operació i els vaixells adquirits amb el finançament estaven sobrevalorats (per 713 milions de dòlars) i mai van ser operatius. |

La influència del món financer sobre el funcionament econòmic i social

Més enllà de l’impacte negatiu que poden tenir – i tenen en molts casos – els bancs com a intermediaris financers, cal que ens fixem en les diverses maneres en què el món financer ha anat acumulant parcel·les de poder i influència en l’economia, la societat i la política.

Una de les relacions més controvertides és la que es dona entre banca i mitjans de comunicació. Al Quadern 14 d’Opcions ja explicàvem que qui controla els mitjans de comunicació pot decidir quina visió del món es dona als ciutadans, i que la gran banca i altres actors financers exerceixen molta influència, principalment per tres vies:

- Aportant diners als mitjans a través de la publicitat.

- Participant en la propietat dels conglomerats mediàtics i en els seus òrgans de govern.

- Prestant diners per a les operacions de gran envergadura, sabent que el deute contret pels mitjans els posa a les seves mans durant molt de temps.

Si bé és difícil conèixer els ingressos publicitaris dels mitjans provinents de l’àmbit financer -aquest punt, d’indubtable interès democràtic, va ser l’únic a quedar fora del codi ètic de l’IBEX-35-, sí que podem conèixer com generen dependència i autocensura. Un exemple paradigmàtic és el de Peter Osborne, director de l’històric diari londinenc Daily Telegraph, que va dimitir el 2015 com a protesta davant la nul·la cobertura del seu diari de l’escàndol Swissleaks perquè, segons va denunciar, “no es volia irritar el banc HSBC”, un dels seus principals anunciants.

A l’Estat Espanyol la dinàmica no és diferent. Tal com relata l’exdirector d’El Mundo David Jiménez al seu llibre El Director (ressenyat al Quadern 57 d’Opcions sobre mitjans de comunicació), “el periodisme ha sobreviscut a Espanya gràcies als favors de l’IBEX. Si un director intenta trencar aquests lligams, com va ser el meu cas, passa a convertir-se en un obstacle i és eliminat. I que passi el següent”.

Un cas paradigmàtic de supervivència a la crisi generalitzada dels mitjans de comunicació (que explica Sergi Picazo en aquest article) és PRISA, el gegant mediàtic que posseeix el diari El País, la ràdio SER, o l’esportiu AS, entre d’altres. Propietat de la família Polanco (que havia arribat a posseir el 70% de les accions), va patir dificultats financeres arran de la crisi financera de 2008 i el 2012 va haver de convertir part del seu deute en accions per evitar la fallida. Amb l’entrada a l’accionariat dels bancs Caixabank, Santander i HSBC, PRISA va sobreviure i la família Polanco va anar perdent pes. Avui en dia, el 30% de PRISA és d’un fons d’inversió anglès, Amber Capital, i el 4% del Banco Santander.

Altres exemples dels lligams banca-mitjans els trobem en el cas del grup mediàtic Vocento (propietari del diari ABC o la Cadena COPE), que està presidit pel banquer Ignacio Ybarra, fill de l’expresident de BBVA Emilio Ybarra i amb 20 anys de trajectòria al banc. Atresmedia (Antena 3, La Sexta, Onda Cero), per la seva part, està controlada pel Grup Planeta com a accionista majoritari, el qual ha estat vinculat al banc Sabadell des de 2003, quan el president de Planeta, José Manuel Lara, va entrar al consell d’administració del Sabadell (en aquest article de La Marea podem estirar aquest i altres fils).

Un altre cas que exemplifica el poder del món financer és la influència que exerceix sobre el sector immobiliari al nostre país. L’habitatge ha estat sempre al punt de mira de la banca i dels inversors i és un clar exemple de com les declaracions i els drets van en una direcció i els interessos econòmics, en una altra. I és que, malgrat que l’habitatge és un dret social protegit mitjançant tractats internacionals, al nostre país s’executen, diàriament, desnonaments sense que s’ofereixi una alternativa de l’habitatge. Un fet pel qual el Comitè de Drets Econòmics, Socials i Culturals (DESC) de les Nacions Unides ha condemnat Espanya en diverses ocasions.

Repassem algunes dades que il·lustren les condicions i contradiccions en l’accés a un habitatge digne i assequible i el rol de bancs, caixes, fons d’inversió i altres inversors, 15 anys després de la crisi financera que va posar el món al límit d’una fallida sistèmica.

Habitatge: dret o negoci?

Repassem algunes dades que il·lustren les condicions i contradiccions en l’accés a un habitatge digne i assequible i el rol de bancs, caixes, fons d’inversió i altres inversors, 15 anys després de la crisi financera que va posar el món al límit d’una fallida sistèmica.

- La crisi financera de 2007, originada en el sector immobiliari, bancari i assegurador dels EUA, va suposar la desaparició de pràcticament totes les caixes d’estalvi i d’un bon grapat de bancs a l’Estat espanyol, així com de centenars d’empreses del sector immobiliari. L’impacte sobre l’economia espanyola va arribar a tots els sectors i a la ciutadania en forma d’atur, serveis públics de mínims i milers de vides precaritzades.

- El dèficit del rescat al sector bancari derivat de la crisi de 2007 (és a dir, la diferència entre el que l’Estat espanyol va aportar al rescat i el que s’ha pogut recuperar) ascendeix a 74.000 milions d’euros de diner públic (dada de 2023).

- Entre 2007 i 2016 es van produir 721.000 execucions hipotecàries a tot l’Estat espanyol. Mitjançant l’execució hipotecària, el banc es queda el pis i el deutor continua devent al banc almenys el 40% de la hipoteca.

- Malgrat haver rescatat amb diners públics bancs i caixes posseïdores de molts habitatges buits, no es va aprofitar per impulsar el parc públic d’habitatge protegit. Els habitatges fruit de desnonaments o de fallides d’empreses promotores es van traspassar a fons d’inversió mitjançant la SAREB. Es tracta d’un mecanisme de privatització encoberta de més de 500.000 actius immobiliaris comprats amb diners públics, que està farcit de conflictes d’interessos on participen els bancs d’inversió Blackstone i KKR, i que va servir per privilegiar la posició de la banca espanyola en el mercat immobiliari. Un mecanisme que va ser dissenyat per Luis de Guindos, exministre d’economia espanyol del PP (2011-2018) i exdirector de Lehman Brothers a Espanya i Portugal de 2004 a 2008.

- Avui en dia, el parc d’habitatge de protecció oficial és testimonial al nostre país: no arriba al 2%, mentre que a països del nostre entorn, com Regne Unit i França, tenen el 17% i Àustria un 24%.

- Una de les derivades de la crisi financera van ser els Acords de Basilea III: una norma que vol evitar la concessió d’hipoteques subprime i que estableix que s’ha de pagar una entrada del 20% com a mínim (és a dir, el banc no pot finançar més d’un 80% de l’operació de compra). Això implica que qui vulgui comprar un pis de 200.000 euros, ha de tenir 40.000 euros estalviats… una barrera per a molta gent, que anirà al mercat del lloguer, on cada vegada tenen més pes els grans inversors: els fons d’inversió i de pensions i les SOCIMI. Creades al nostre país per llei el 2009, les SOCIMI (societats anònimes cotitzades d’inversió immobiliària) són empreses que compren (i sovint rehabiliten) habitatges, locals, oficines, etc. per llogar-los. Poden demanar fins al 70% del preu dels immobles adquirits a la banca i -atenció- no han de pagar l’Impost de Societats.

- En l’actualitat, el mercat de lloguer està molt influenciat pel món financer. Els supertenidors de pisos (empreses que posseeixen, com a mínim, 50 habitatges), en el cas de Catalunya, són 298 empreses que sumen 47.734 habitatges. Lideren la llista el grup Caixabank (5.064 pisos), el fons voltor Cerberus (2.761 pisos) i el fons d’inversions Blackstone (2.590 pisos).

- L’informe de l’Observatori DESC estima que a la ciutat de Barcelona els fons d’inversió estan al darrere d’1 de cada 4 desnonaments, superant àmpliament la banca. Cal tenir en compte que els fons d’inversió no tenen les consideracions de la banca a nivell d’imatge i reputació i això els posa en millor condició estratègica per demanar les execucions hipotecàries i poder treure’n beneficis ràpidament.

- Si seguim el cas de Barcelona ciutat, les estratègies d’inversió dels diversos fons que inverteixen en habitatge (Blackstone, Cerberus, Lone Star, etc.) impliquen comprar hipoteques i altres productes financers en paquets als bancs espanyols, executar desnonaments, reformar edificis sencers, utilitzar paradisos fiscals i finançament barat via Banc Central Europeu, enginyeria comptable per eludir el pagament d’impostos, mobbing immobiliari…

La influència del poder econòmic no es redueix a activitats tan rellevants com els mitjans de comunicació o tan lucratives com el mercat del lloguer. Fins i tot, en sectors econòmics fins fa poc emergents com l’agricultura ecològica, el món de les finances està estenent la seva influència: Esther Vivas alertava, en aquest article, que empreses de la trajectòria de Vegetalia o El Granero Integral -referents en el món bio fa dècades- estaven sent comprades per grans actors com Ebro Foods (la major corporació alimentària espanyola, participada a la vegada per diversos fons d’inversió) o Nazca Capital, respectivament.

A EUA tenim un precedent encara més vistós i de molta més importància en el sector de l’alimentació eco: el 2017, el gegant tecnològic Amazon va adquirir la xarxa de supermercats ecològics Whole Foods (que opera a EUA, Canadà i Regne Unit) per 13.700 milions de dòlars. No és un cas únic: grans corporacions de l’agroindústria com Mondelez, Pepsi, Coca-Cola, Kraft o Unilever porten 20 anys adquirint multitud d’empreses estatunidenques d’alimentació ecològica. Corporacions que, a la vegada, també estan inserides de ple al casino financer mundial. Només cal fer una ullada a qui són els accionistes majoritaris d’aquestes corporacions agroalimentàries. En tots els exemples citats a dalt apareixen tres noms: els fons d’inversió gegants Vanguard i Blackrock (els dos més grans del món) i Berkshire Hathaway, el holding empresarial del multimilionari estatunidenc Warren Buffett.