En aquest apartat trobareu la següent informació:

- Serveis que ofereix la banca

- Quants diners mouen els bancs

- El negoci de la intermediació financera

- Diferències entre bancs, caixes i cooperatives de crèdit

Serveis que ofereix la banca

Les entitats bancàries ofereixen diversos serveis al públic. En primer lloc, serveis d’operativa, és a dir, de gestió dels nostres diners en el dia a dia:

- Guardar els nostres diners segurs i accessibles per poder-ne disposar sempre que vulguem.

- Facilitar eines per disposar dels diners: caixers, targetes, accés per internet o banca mòbil.

- Domiciliar cobraments i pagaments: nòmina, factures, rebuts, impostos, telepeatge, etc.

En segon lloc els bancs ens ofereixen instruments per gestionar els nostres estalvis. A més de tenir-los en comptes corrents, podem:

- Posar-los en un dipòsit a termini: ens donen un interès i, a canvi, el banc pot operar amb ells.

- Invertir: els bancs tenen tant plataformes d’inversió directa en borsa com societats gestores de fons d’inversió a través dels quals podem invertir els nostres estalvis.

En tercer lloc, els bancs ofereixen finançament: deixar-nos diners via préstecs o donar-nos crèdit. La diferència entre les dues modalitats és que el préstec ens transfereix el 100% dels fons demanats al nostre compte corrent, mentre que el crèdit ens ofereix una quantitat màxima de la qual podem disposar o no, segons ens convingui. En ambdós casos, ens cobraran un interès i comissions diverses.

Finalment, els bancs poden oferir altres serveis, com ara assegurances, gestió de viatges, venda d’entrades, etc. Concretament, la creixent presència dels bancs al sector assegurador espanyol (mitjançant empreses filials) els darrers anys està suposant una important aportació al negoci bancari i està desplaçant progressivament les asseguradores tradicionals.

L’activitat de la banca consisteix, bàsicament, a donar-nos aquests serveis, i també a invertir en nom propi (en empreses, finques, mercats financers, etc.). En general les entitats bancàries s’estructuren en grups empresarials que inclouen empreses de taxació d’habitatges, d’inversió en la indústria, d’anàlisis financers, de gestió de grans patrimonis, etc.

Quants diners mouen els bancs?

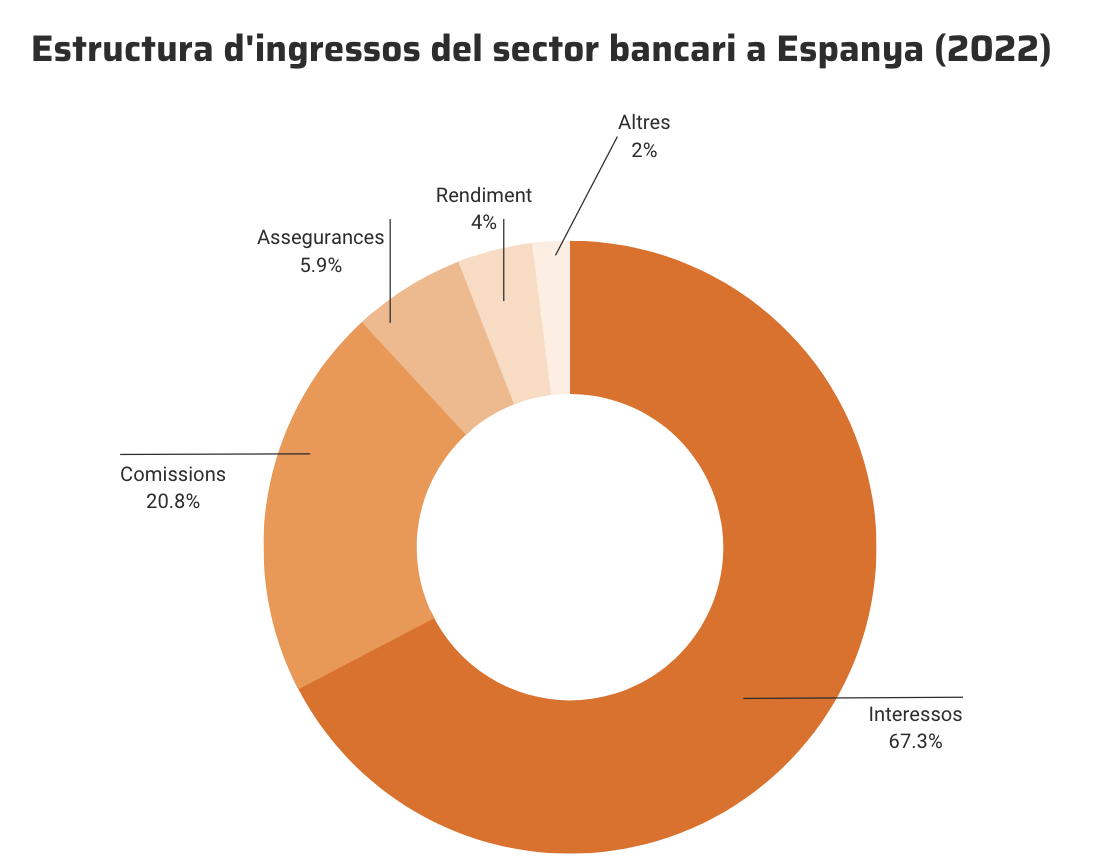

Els ingressos de la banca venen principalment per dos camins:

- Interessos. Els cobra a través de préstecs i crèdits, principalment.

- Comissions. Preu que cobra pels serveis que ens dona: comissions per manteniment de comptes i targetes, per operacions (transferències, retirada de diner en caixers), per contractar un préstec, per administrar fons d’inversió, etc.

Altres ingresos menys importants de la banca inclouen el rendiment obtingut de les inversions pròpies o la comercialització d’assegurances.

L’any 2022, per exemple, el total del sector bancari (bancs, caixes i cooperatives de crèdit) va generar un negoci de cent vuitanta-sis mil milions d’euros. La següent gràfica mostra el ingressos per categories:

Com podem veure, la gran font d’ingressos són els interessos, amb un 68% del total. I és que l’eix central del negoci bancari consisteix a ser un intermediari entre els que estalvien i els que necessiten diners. En aquests dos grups hi trobem tant persones, com empreses i entitats públiques. La clau del negoci és vendre diner a un preu superior al que es compra.

El negoci de la intermediació financera

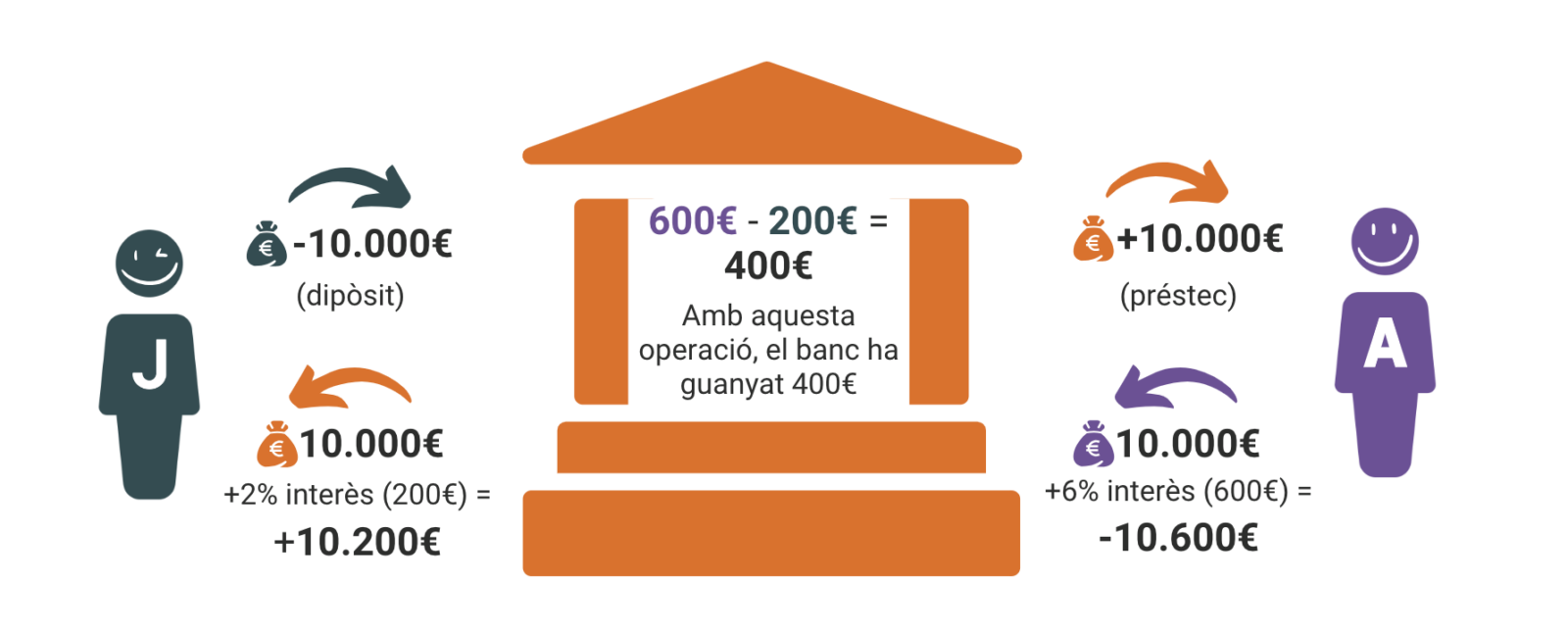

Veiem un exemple.

Suposem que en Joan i l’Agnès són veïns del mateix poble:

- En Joan ha aconseguit estalviar 10.000 € i vol posar-los en algun lloc per a quan li faci falta en el futur. Com que hi ha una inflació del 3%, li agradaria obtenir un interès d’almenys un 3% per tal que els diners estalviats no perdin valor.

- L’Agnès vol comprar un cotxe que costa 10.000 €, però no té estalvis.

En principi, en Joan li podria prestar els diners a l’Agnès, però com que no es coneixen personalment, tots dos necessiten un intermediari financer i s’adrecen a la mateixa oficina bancària del poble.

- A en Joan li ofereixen fer un dipòsit a termini. El tracte: posarà els 10.000 € a la caixa d’estalvis durant 1 any i li donaran un 2% d’interès. No és el 3% que ell volia, però ja li va bé.

- A l’Agnès, la caixa li ofereix un préstec de 10.000 €, a un interés del 6%. El termini també és d’un any, i quan passi, haurà de pagar tant el capital demanat com els interessos.

Tots dos accepten el tracte. En Joan posa 10.000 € al dipòsit i l’Agnès rep els 10.000 € que ha demanat. Passat un any:

- L’Agnès torna els 10.000 € més els interessos, que son el 6%: 600 €.

- En Joan recupera els 10.000 € al seu compte corrent i el banc li dóna l’interès pactat, el 2%; per tant, obté 200 € d’interessos.

El banc ha guanyat 600-200= 400 euros amb aquestes dues operacions.

En el món real, en un banc o caixa aquesta intermediació financiera es repeteix milers de vegades en un any: persones que dipositen diners i persones que demanen diners. L’entitat financera només fa de pont entre els que tenen estalvis i els que no.

Bancs, caixes i cooperatives de crèdit

Bancs

- Els bancs convencionals, com a societats anònimes que són, tenen com a finalitat principal la generació de beneficis, que ofereixen amb forma de dividends als seus accionistes.

- Per això, la política de l’empresa se centra, essencialment, en generar el màxim d’ingressos amb les mínimes despeses possibles sense tenir en compte gaires altres consideracions.

- La Junta General d’Accionistes és l’òrgan de govern de la societat anònima i aprova quina part dels beneficis es reparteix entre els accionistes i què es fa amb la resta (renovació de la xarxa d’oficines, noves inversions, etc.). Aquesta Junta es governa pel principi “una acció, un vot” i, per tant, té més poder de decisió qui més accions té.

Caixes

- Quan es van fundar, la finalitat de les caixes d’estalvis era afavorir el desenvolupament de la societat local en què s’inserien. Eren entitats sense ànim de lucre: els beneficis, o bé es destinaven a obra social, o es reinvertien en millors productes i serveis de l’entitat.

- L’Assemblea General aprovava quina part dels beneficis es destinava a obra social i què es feia amb la resta. Formaven part de l’assemblea fundadors, administracions locals i autonòmiques, treballadors i clients, i la veu i el vot de cadascun estava establerta en els estatuts de cada entitat, dins els límits marcats per llei.

Cooperatives de crèdit

- L’objectiu principal de les cooperatives de crèdit és el mateix que el de les caixes d’estalvis en els seus orígens: donar suport a l’economia local. De fet, moltes cooperatives (no totes) de crèdit son d’origen rural, per donar suport a l’economia dels pobles, i per llei han d’estar formades per cooperatives i professionals del sector agrari. Per això es poden anomenar “caixes rurals”. Un exemple seria la Caixa de Guissona.

- Una altra tipologia de cooperativa de crèdit és la que s’adreça a un col·lectiu professional. A Catalunya, l’exemple paradigmàtic seria la Caixa dels Enginyers.

- El govern de les cooperatives de crèdit està en mans de l’Assemblea de Socis, formada per promotors (entitats), treballadors i/o persones sòcies. Si bé dintre del món cooperatiu es té present el principi “un soci un vot”, cada entitat pot establir als estatuts el poder de decisió de cada tipologia de soci. També, algunes entitats han introduït la possibilitat que els socis puguin adquirir més d’una participació en el capital i, per tant, tenir més vots a l’Assemblea; aquesta fórmula és, amb matisos, una aproximació al funcionament de les societats anònimes.

- Les caixes cooperatives, com la resta de cooperatives, per llei han de destinar una part dels beneficis a reserves, educació i promoció de l’economia cooperativa. Amb la resta es fa el que decideixi l’Assemblea: es poden repartir entre els socis, reinvertir en l’estructura o guardar.